English below .

L’indicateur RSI (Relative Strength Index), en français l’indice de force relative, est un outil d’analyse technique largement utilisé en trading pour évaluer la force et la faiblesse des mouvements de prix d’un actif financier, ainsi que pour identifier les conditions de surachat et de survente. L’indicateur RSI mesure la vitesse et l’amplitude des variations de prix sur une période donnée, généralement 14 périodes.

Voici comment fonctionne l’indicateur RSI et comment il est utilisé en trading :

-

Calcul de l’indicateur RSI : Le RSI est calculé en utilisant la formule suivante : RSI = 100 – [100 / (1 + RS)] Où RS (Relative Strength) est égal au rapport entre la moyenne des gains sur une période et la moyenne des pertes sur la même période.

- Pour calculer la moyenne des gains, vous additionnez les variations positives (hausse des prix) sur la période choisie (14 jours dans la plupart des cas) et divisez le total par le nombre de jours.

- Pour calculer la moyenne des pertes, vous faites de même avec les variations négatives (baisse des prix).

-

Interprétation de l’indicateur RSI : Le RSI génère des valeurs oscillant entre 0 et 100. Voici comment interpréter ces valeurs :

-

RSI supérieur à 70 : Cela indique généralement que l’actif est en territoire de surachat, ce qui signifie qu’il pourrait être surévalué et qu’une correction à la baisse pourrait se produire.

-

RSI inférieur à 30 : Cela suggère généralement que l’actif est en territoire de survente, ce qui signifie qu’il pourrait être sous-évalué et qu’une correction à la hausse pourrait se produire.

-

Divergences : Les divergences entre le RSI et les mouvements de prix peuvent indiquer un changement imminent de tendance. Par exemple, si le prix atteint un nouveau plus bas, mais que le RSI ne confirme pas ce nouveau plus bas en atteignant un niveau plus élevé que précédemment, cela pourrait indiquer une possible inversion de tendance à la hausse.

-

Utilisation en trading : Le RSI est souvent utilisé pour générer des signaux de trading, notamment :

-

Signaux d’achat : Lorsque le RSI traverse la ligne des 30 à la hausse (sortant de la zone de survente) et/ou lorsqu’il forme une divergence haussière, cela peut être considéré comme un signal d’achat.

-

Signaux de vente : Lorsque le RSI traverse la ligne des 70 à la baisse (sortant de la zone de surachat) et/ou lorsqu’il forme une divergence baissière, cela peut être considéré comme un signal de vente.

Il est important de noter que l’indicateur RSI est un outil puissant, mais il ne doit pas être utilisé en isolation. Il est souvent combiné avec d’autres indicateurs techniques et une analyse plus approfondie du marché pour prendre des décisions de trading éclairées. En outre, il est essentiel de bien comprendre l’actif que vous tradez et de respecter une gestion des risques adéquate.

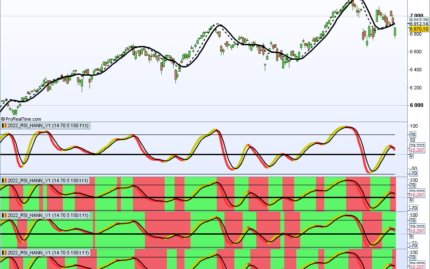

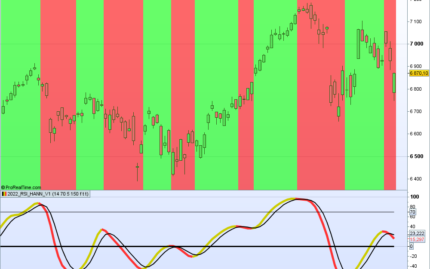

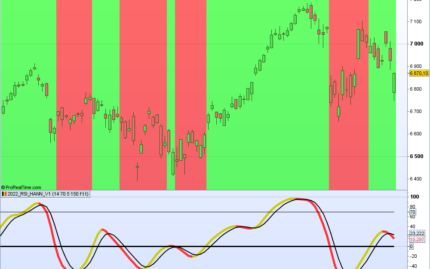

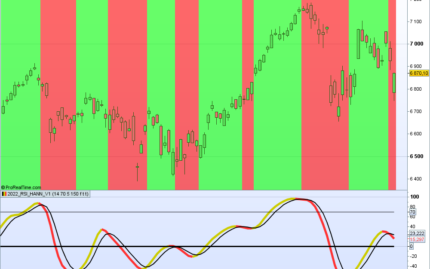

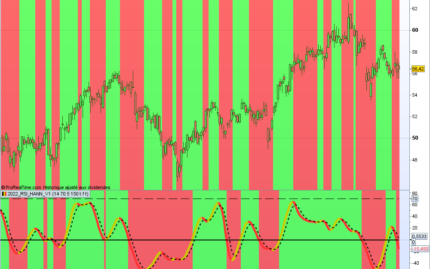

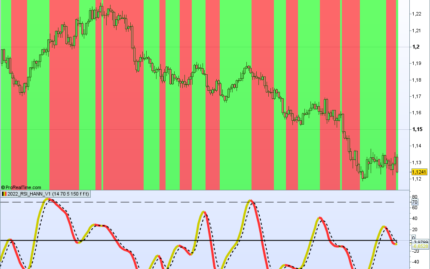

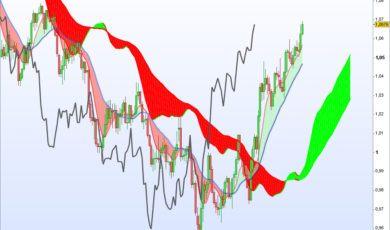

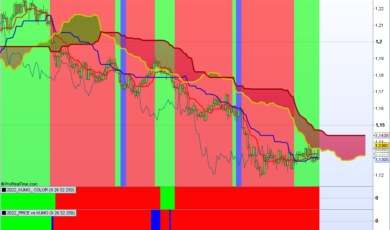

John Ehlers explique comment il améliore le RSI en tirant parti du fenêtrage de Hann. L’indicateur RSIH permet un calcul plus fluide que le RSI classique et a une moyenne nulle. Le lissage inhérent au calcul supprime le besoin de filtrage supplémentaire. La meilleure durée à utiliser pour le RSIH est décrite comme étant celle qui est de l’ordre de la période de cycle dominante dans les données.

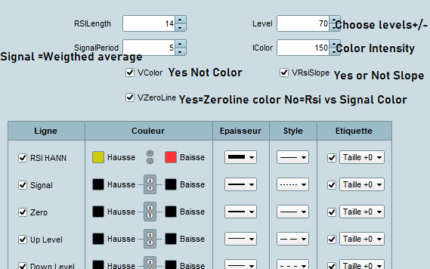

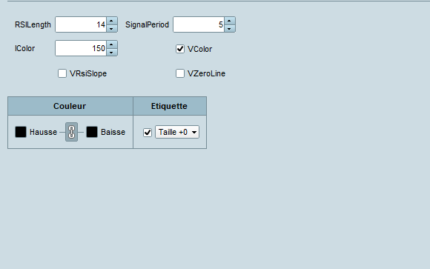

2x Indicators :RSI HANN By John Ehlers

Un Oscillateur RSI HANN histogramme et un RSI HANN background qui s’affiche sur le

graphe prix .

The RSI (Relative Strength Index) indicator is a technical analysis tool widely used in trading to evaluate the strength and weakness of the price movements of a financial asset, as well as to identify overbought and oversold conditions. The RSI indicator measures the speed and magnitude of price changes over a period of time, usually 14 periods.

This is how the RSI indicator works and how it is used in trading:

Calculation of the RSI indicator:

RSI is calculated using the following formula:

RSI = 100 – [100 / (1 + RS)]

Where RS (Relative Strength) is equal to the ratio between the average gains over a period and the average losses over the same period.

To calculate the earnings average, you add up the positive variations (price increases) over the chosen period (14 days in most cases) and divide the total by the number of days.

To average losses, you do the same with negative variations (price declines).

Interpretation of the RSI indicator:

The RSI generates values oscillating between 0 and 100. Here is how to interpret these values:

RSI above 70: This generally indicates that the asset is in overbought territory, meaning it could be overvalued and a downward correction could occur.

RSI below 30: This generally suggests that the asset is in oversold territory, meaning it could be undervalued and an upward correction could occur.

Divergences: Divergences between the RSI and price movements can indicate an impending change in trend. For example, if price reaches a new low, but the RSI does not confirm this new low by reaching a higher level than previously, this could indicate a possible upward trend reversal.

Use in trading:

RSI is often used to generate trading signals, including:

Buy Signals: When the RSI crosses the 30 line upwards (exiting the oversold zone) and/or when it forms a bullish divergence, this can be considered a buy signal.

Sell Signals: When the RSI crosses the 70 line downwards (exiting the overbought zone) and/or when it forms a bearish divergence, this can be considered a sell signal.

It is important to note that the RSI indicator is a powerful tool, but it should not be used in isolation. It is often combined with other technical indicators and deeper market analysis to make informed trading decisions. Additionally, it is essential to fully understand the asset you are trading and follow proper risk management.

John Ehlers explains how he enhances the RSI by taking advantage of Hann windowing. The RSIH indicator provides a smoother calculation than the classic RSI and has a zero mean. The inherent smoothing in the computation removes the need for supplemental filtering. The best length to use for the RSIH is described to be one that is on the order of the dominant cycle period in the data.

Group of two indicators .

One Oscillator Histogram and One Main chart Background

Avis

Il n’y a pas encore d’avis.