Deuxième édition

Le présent livre est une refonte approfondie de l’édition précédente qui représente une véritable amélioration pour le lecteur. La plupart des chapitres ont été révisés voire réécrits et de nombreux thèmes ont été ajoutés :

-

- Corrélation entre les indicateurs techniques

- Combinatoire et arrangements

- Reconnaissance des figures chartistes avec les distances mathématiques

- Corrélations fractales multi-timeframe

- Modèle de sous-optimisation volontaire

- Arbitrage de stratégies suroptimisées

- + Code source d’une stratégie automatique

- + Code source de reconnaissance du Double Bottom

Cet ouvrage a pour vocation de devenir une référence incontournable pour ceux qui souhaitent se plonger dans le développement d’une solution de trading automatique avec Prorealtime.

| Date de parution | 28/04/2022 |

| Editeur | Auto édition |

| Format | E-BOOK PDF (Format A5) |

| Nombre de pages | 638 |

A propos des nouveautés

1. Choisir les meilleurs indicateurs techniques

Je vous donne le code source permettant de calculer la corrélation entre deux indicateurs techniques. Cela vous aidera à mieux choisir vos indicateurs aussi bien en trading manuel qu’en trading automatique. Utiliser des indicateurs décorrélés améliorent la lecture du marché et la prise de décision.

2. Trouver les meilleurs croisements de moyennes mobiles

Grâce à un algorithme fondé sur les arrangements sans répétitions, vous pourrez trouver les croisements de moyennes mobiles les plus profitables. Le code source est facile à utiliser et peut être appliqué sur n’importe quel indicateur de tendance.

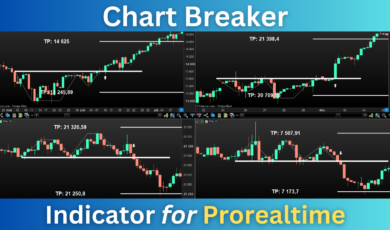

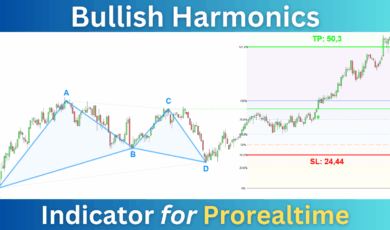

3. Reconnaissance des figures chartistes

Ce chapitre a été totalement réécrit. Je vous donne le code de trois algorithmes capables de reconnaitre toutes les figures chartistes que vous souhaitez, des plus simples aux plus complexes. Le premier algorithme fonctionne avec les corrélations, le deuxième avec les distances Euclidiennes et le troisième avec la distance de Hausdorff. Les distances mathématiques sont particulièrement efficientes dans la reconnaissance des formes. Le code sources est détaillé et expliqué. Vous pourrez facilement l’adapter à vos besoins.

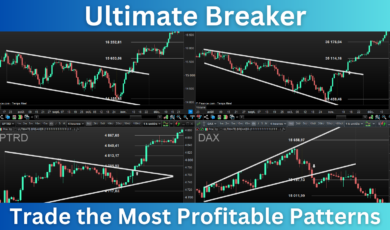

4. Arbitrage fractals multi-timeframe

C’est un nouveau chapitre, dans lequel je présente le code d’un arbitrage entre deux unités de temps. L’algorithme utilise les corrélations fractales multi-timeframe permettant d’anticiper un retournement haussier. Cet arbitrage est adaptable sur la plupart des indices majeur comme le S&P500, le Dow Jones ou le Dax40.

5. Modèle de sous-optimisation volontaire

Ce modèle est très simple à comprendre et à utiliser. Il consiste simplement à dégrader volontairement la courbe des gains d’un backtest pour augmenter la probabilité de gains future.

6. Arbitrage de stratégies suroptimisées

Il s’agit de la contraposée du modèle précédent. Une stratégie suroptimisée à plus de chances de perdre dans l’avenir que de gagner. Ce modèle cherche à transformer le risque de perte en espérance de gains d’une stratégie. Il consiste à suroptimiser volontairement une stratégie dans le but de prendre des positions inverses dans l’avenir. Il y a cependant des règles à respecter pour que ce model fonctionne.

7. Code source d’une stratégie automatique

Je vous donne un exemple complet d’une stratégie de trading automatique. Le code contient toutes les fonctionnalités nécessaires au bon fonctionnement d’un système de trading automatique. Vous pourrez vous en servir de modèle pour créer votre propre robot de trading.

Table des Matières

Préambule

- Qu’est-ce que le trading algorithme ?

- Pourquoi j’ai choisi de faire du trading algorithme ?

- Le style de trading Algorithmique que j’ai choisi

- Exemple de mes trades

- Ce qu’on peut attendre du trading algorithmique

- Limites et possibilités du trading algorithmique

- Différences entre systèmes automatiques et systèmes autonomes

- Non-adaptabilité des systèmes automatisés

- Le problème de la non-adaptation à l’environnement

- Résoudre la non-adaptabilité d’un système automatique

- Les extrêmes « complexité et simplicité »

- Les règles de gestions

- Le contexte global

- Les variables décisionnelles

- Pourquoi Prorealtime ?

- Langage de Prorealtime

- Fonctionnement de ProOrder

- Sur quels actifs peut-on lancer un robot ?

Prise en main de ProRealTime

- Présentation de l’environnement de développement

- Environnement de développement et tests

- Résultat d’un backtest

- Environnement de suivi d’exécution

- ProOrder AutoTrading

- Positions ouvertes

- Créer et Lancer un premier test

- Créer un système ProOrder

- Fenêtre « ProBacktest & Trading Automatique »

- Éditeur « ProBacktest & Trading Automatique »

- Création par Programmation

- Explication des lignes de codes d’exemples

- Premier bloc

- Deuxième bloc

- Créer un système ProOrder

Les grands concepts du trading algorithmique

- Les trois piliers du trading algorithmique

- Efficience

- Définition

- Perte d’efficience d’un système

- Maintenir le niveau d’efficience d’un système

- Notions de Génie logiciel

- Efficacité

- Définition de l’efficacité

- Complexité

- Complexité constante, linéaire, logarithmique et exponentielle

- Réduction de la dimensionnalité

- Réduire la dimensionnalité grâce au booléens

- Analyse en composante principale

- Conclusion sur la réduction de la dimensionnalité

- Réduction de la granularité

- Élagage Alpha-Bêta

- Efficacité et complexité – Pour aller plus loin

- Nombre « idéal » d’indicateurs techniques

- Ce qu’il faut retenir

- Performance

- Qu’est-ce que la performance ?

- Associer le risque à la performance

- Ratio de Sharpe

- Attention à la volatilité latente

- Ce qu’il faut retenir

- Efficience

- Gestion et intégration du risque

- Risques liés au trading automatique

- Exposition au risque

- Intégration du risque

- Exemple d’intégration du risque

- Trading et jeux d’argents

- Jeu du pile-ou-face

- Pile ou face sans commissions

- Pile ou face avec un spread de 0.1€

- Jeux de la roulette

- Jeux de la roulette sans le 0

- Jeux de la roulette avec le 0

- Jeux de la roulette en Martingale avec le 0

- Conclusions

- Le coût par transaction

- Le risque par transaction

- Le ratio spread / espérance de gain

- Jeu du pile-ou-face

- Stratégie vs Tactique p100

- Définitions

- Qu’est-ce qu’une stratégie ?

- Qu’est-ce que la tactique

- Approche Stratégique

- Opportunité d’arbitrage

- Mains fortes vs mains faibles

- L’action des algorithmes et des robots

- Les objectifs de prix

- Les cycles des stratégies de trading

- L’erreur de généralisation

- Conclusions

- Approche Tactique

- Jeux à somme nulle

- Théorème du Minimax de Von Neumann

- Algorithme du MiniMax

- Le trading est-il un jeu à somme nulle ?

- Pourquoi l’approche tactique ?

- Faut-il rejeter la stratégie ?

- Intrication tactique et stratégique

- Vos deux premiers choix tactiques

- Choix de votre courtier

- Thin market vs thick market

- Définitions

- Les cinq métiers du trading algorithmique

- Recherche de stratégies

- Conception de systèmes automatisés

- Développement et tests unitaires

- Backtester un système de trading

- Management des systèmes de trading automatiques

I. Recherche de stratégies automatiques

- Arbre de décisions

- Rechercher un point d’entrée

- Modélisation de l’arbre de décision

- Code du système de recherche

- Exécution de l’arbre de décision

- Version pour une stratégie de vente à découvert

- Code pour une stratégie short

- Lancement du test et interprétation du résultat

- Rechercher un point d’entrée

- Combinatoire et arrangements

- Tester toutes les combinaisons de croisements

- Arrangements sans répétition

- Qu’est-ce qu’un arrangement ?

- Trouver les meilleurs croisements de moyennes mobiles

- Code de recherche des meilleurs croisements

- Reconnaissance des figures chartistes

- Reconnaissance par corrélation

- Les étapes de reconnaissance par corrélation

- Code d’un indicateur Double Bottom

- Exemple de détection d’un Double Bottom

- Ouverture d’une position après un double bottom

- Code de l’algorithme du double bottom

- Les limites de la reconnaissance par corrélation

- Les Distances Euclidiennes

- Quelques mots sur Euclide

- Qu’est-ce que la Distance Euclidienne ?

- Reconnaissance des formes avec les distances Euclidiennes

- Code de reconnaissance du marteau vert

- Principe du vote de majorité

- Généralisation de l’algorithme de reconnaissance

- Reconnaitre un double bottom avec les distances

- Code de reconnaissance d’un double bottom

- La distance de Hausdorff

- Quelque mot sur Felix Hausdorff

- Qu’est-ce que la distance de Hausdorff ?

- Formule de la distance de Hausdorff

- Déroulement de l’algorithme de Hausdorff

- Code de reconnaissance avec la distance de Hausdorff

- Conclusion sur la reconnaissance des figures chartistes

- Reconnaissance par corrélation

- Corrélations fractales multi-timeframes

- Qu’est-ce qu’une fractale ?

- Les fractales sur les marchés

- Comment exploiter les fractales sur les marchés ?

- Calculer la corrélation entre deux unités de temps

- Code pour calculer la corrélation multi-timeframe

- Code d’un arbitrage fractal multi-timeframe

- Aller plus loin dans la recherche de stratégies

II. Conception d’un système automatisé

- Cycle de création d’un système de trading

- Modèles de conception

- Modèle en cascade

- Modèle cycle en V

- Modèles de conception

- Conception générale

- Description de la stratégie

- Description décisionnelle

- Description fonctionnelle

- Description des règles de gestions

- Exemple de conception générale

- Description décisionnelle

- Description fonctionnelle

- Description des règles de gestions

- Description de la stratégie

- Conception détaillée

- Exemple de Pseudo-code

III. Développement d’un système de trading automatique

- Intégrer le coût d’une opération

- Table des spreads pour le DAX

- Spread IG Market

- Architecture globale du robot

- Block « Paramètres et initialisation »

- Block « Ouverture de positions »

- Block « Gestion des positions ouvertes »

- Block « Arrêt d’urgence »

- Paramètres et initialisation des variables

- Définition des paramètres

- PRELOADBARS

- CUMULATEORDERS

- FLATBEFORE et FLATAFTER

- Gestion du TIMEFRAME

- Reconstruire une échelle de temps supérieure

- Le mode TICK par TICK

- Le mode TICK par TICK et fiabilité des tests

- Perception et vision du marché

- Perception humaine

- Perception du marché par le système

- Définir un calendrier économique et boursier

- Heures de négociation des marchés

- Jours de négociation des marchés

- Jours fériés / Marchés fermés

- Les Jours particuliers

- Cas des samedi et dimanche

- Créer une « Condition calendrier »

- Journées des banques centrales

- Limiter le nombre d’ouvertures par jour

- Code pour limiter le nombre d’ouvertures par jour

- Le nombre d’ouvertures par jour « idéal »

- Initialisation et réinitialisation des variables

- INTRADAYBARINDEX

- Initialiser avec « undefined »

- Définition des paramètres

- Les types de marchés

- Identifier le type de marché

- Les six types de marchés

- Accélération et fin de tendance

- Choisir un type de marché

- Mesurer la direction du marché

- Coefficient directeur d’un indicateur de tendance

- Moyenne mobile

- Régression Linéaire

- Régression linéaire vs Moyenne mobile

- Régression quadratique

- Ajustement du « lissage – retard » des indicateurs

- Les trois configurations générant des erreurs

- Éliminer les faux signaux avec le lissage

- Le ratio Lissage / Retard

- Éviter les faux signaux avec les écart-types

- Réflexions sur les régressions linéaires et polynomiales

- Exemple de détection d’un marché haussier

- Mesurer la volatilité du marché

- Mesure de la volatilité historique

- Direction de la volatilité

- Volatilité implicite

- Spécificités du marché des matières premières

- L’équilibre entre l’offre et la demande

- La saisonnalité

- Les capacités de stockage

- Conclusions sur les matières premières

- Mesurer l’accélération du marché

- Déterminer la direction du prix

- Mesurer l’accélération du prix

- Application à d’autres indicateurs

- Identifier le type de marché

- Ouvrir une position

- Configurer le STOPLOSS et le TARGET

- Positionnement statique du stoploss et du target

- Positionnement dynamique du stoploss et du target

- Algorithme de type « Grid »

- Ajustement par intervalle du stoploss et du target

- Mon choix personnel de positionnement

- Instructions d’ouverture d’une position

- Composition de l’instruction d’ouverture d’une position

- Ouvrir une position acheteuse ou vendeuse

- Nombre de contrats par ordre

- Les types d’ordres d’ouvertures de positions

- Ordre à plage de déclenchement

- Durée de validité des ordres LIMIT et STOP

- Temps entre deux ouvertures de positions

- Mon choix personnel de type d’ordres

- État des positions de votre système

- Comment utiliser les variables d’états des positions ?

- Conditions d’ouvertures de positions

- Conditions du marché

- Conditions de votre stratégie de trading

- Configurer le STOPLOSS et le TARGET

- Gérer une position ouverte

- Initialisation du stoploss et du target

- Syntaxe des stoploss et des targets

- Mon choix personnel de type de stoploss et de target

- Exemple de placement d’un stoploss et d’un target

- Gestion du stoploss et du target

- Modification d’un stoploss et d’un target

- Désactivation d’un stoploss et d’un target

- Les stops suiveurs

- Programmer un stop suiveur

- Algorithme du stop suiveur

- Réinitialisation des variables

- Risque de perte d’efficience

- Risque d’ouvertures de positions non souhaitées

- Créer un bloc de réinitialisation

- Redéfinir l’objectif de prix

- Définir une moyenne mobile comme target

- Algorithme des centaines

- Indicateur des centaines

- Algorithme de détection des chiffres ronds

- Choisir la prochaine centaine comme objectif

- Pivots mensuels

- Méthode de calcul du pivot

- Pivots mensuels

- Notes et observations sur les centaines et les pivots

- Algorithme de sécurisation des gains

- Déclaration des variables

- Activation de la sécurisation de la position

- Remplacer le target par un ordre STOP

- Les limites des ordres TARGET

- Conditions de sécurisation des gains

- Activation conditionnelle de la sécurisation

- Enrichir l’algorithme de la sécurisation des gains

- Initialisation du stoploss et du target

- Arrêt d’urgence d’un robot

- Instruction QUIT

- Mise en garde sur l’instruction QUIT

- Exemple d’arrêt avec QUIT

- Quand arrêter un robot ?

- Arrêt pour cause de volatilité extrême

- Arrêt sur cassure d’un support

- Arrêt pour pertes excessives

- Instruction QUIT

IV. Analyse des Backtests

- Lancement d’un backtest

- Lecture du résultat d’un backtest

- Les métriques d’analyses d’un backtest

- Gains et pertes

- Répartition des trades

- Temps

- Widgets avancés

- Les métriques d’analyses d’un backtest

- Premiers contrôles visuels et globaux

- Mesurer l’efficience de votre système

- Identifier le dénominateur commun

- Votre algorithme est-il suroptimisé ?

- Les deux risques de suroptimisations

- Écart-type global de votre stratégie

- Écart-type trop important

- Écart-type acceptable

- Répartition des gains

- Répartition des gains concentrées

- Répartition des gains dispersées

- Mesure du Tracking Error

- Tracking error d’une stratégie

- Interpréter le tracking error

- Le ratio Gain/Perte

- Ratio gain/perte trop faible

- Effet d’un ratio gain/perte trop faible

- Sécurisation des gains

- Temps dans le marché

- Écart-type du temps dans le marché

- Augmentation du temps dans le marché

- Temps en difficulté

- Ce qu’il faut retenir

- Les stress tests

- Augmentation du spread

- Déroulement du stress test

- Simulation de l’augmentation du spread

- Code source de la fonction

- Explication du code

- Lancement d’une simulation

- Augmentation du spread sur ProBacktest

- Comportement d’une stratégie suroptimisée

- Comportement d’une stratégie sous-optimisée

- Conclusion sur l’augmentation du spread

- Faite exécuter les stoploss à un point près

- Pourquoi faire ce test ?

- Déclencher l’exécution du stoploss

- Généralisation de cette méthode à un système

- Simuler un retour au pile-ou-face

- Exemple d’une stratégie dissymétrique

- Retour au pile ou face d’une stratégie dissymétrique

- Exemple d’une stratégie symétrique

- Retour au pile ou face d’une stratégie symétrique

- Réalisez vos propres simulations

- Conclusion du test du retour au pile ou face

- Succession de pertes et pire cas possible

- Estimer le coût d’une succession de pertes

- Simuler le pire cas possible

- Simuler un flash krach

- Ce qu’il faut retenir

- Augmentation du spread

- Optimisation des variables

- Fonctionnement de l’optimiseur des variables

- Lancement de l’optimiseur des variables

- Ouvrir la fenêtre de l’optimiseur

- Fenêtre de l’optimiseur

- Optimiser une variable

- Ajouter une variable à l’optimiseur

- Configurer la plage de données et le pas

- Lancement de l’optimiseur

- Lecture du résultat de l’optimiseur

- Optimisation des variables et Tick par Tick

- Trier le résultat de l’optimiseur

- Approfondir l’intervalle de valeur

- Les valeurs orphelines

- Qu’est-ce qu’une variable orpheline ?

- Tester si une variable est orpheline

- Conclusion

- Algorithme de Gradient Descent

- Définitions et concepts

- Définition de l’algorithme de Gradient Descent

- Fonction convexe et non-convexe

- Erreur quadratique moyenne

- Fonction coût

- Coût de l’erreur

- Minima local et global

- Maxima local et global

- Pourquoi utiliser l’algorithme de Gradient Descent ?

- Comment utiliser l’algorithme de Gradient Descent ?

- Evolution des gains

- Courbe des gains

- Ajustement convexe du résultat dans Excel

- Créer un graphique avec Excel

- Identifier le maxima global

- Les limites du Gradient Descent

- Déplacement des minimas et des maximas

- Conclusion sur le Gradient Descent

- Définitions et concepts

- Optimisation Walk-Forward

- Définitions et concepts

- Qu’est-ce que l’optimisation Walk-Forward ?

- Série temporelle

- Training set

- Validation set

- Walk-Forward Efficiency

- Lancer une optimisation Walk-Forward

- Activer le Walk-Forward

- Premier résultat de l’optimisation Walk-Forward

- Première interprétation du résultat

- Deuxième test d’optimisation Walk-Forward

- Second résultat de l’optimisation Walk-Forward

- Seconde interprétation du résultat

- Élimination d’un événement unique

- Troisième interprétation du résultat

- Interprétation du résultat du Walk-Forward

- Limites de l’optimisation Walk-Forward

- Conclusion sur l’optimisation Walk-Forward

- Définitions et concepts

- Modélisation Stochastique

- Définitions et concepts

- Définition du test stochastique

- Objectif du test stochastique

- Application du test sur Prorealtime

- Conditions de validation du test

- Ce que l’on cherche à savoir

- Test unitaire du Stochastique

- Problématique initiale

- Objectif du Test unitaire du Stochastique

- Exemple d’une mini stratégie de suivi de tendance

- Lancement d’un test unitaire

- Interprétation du résultat

- Test global du Stochastique

- Objectif du Test global du Stochastique

- Lancement du Test

- Interprétation du résultat

- Résultat du lancement du test

- Généralisation de la modélisation stochastique

- Les limites de la modélisation stochastique

- Ce qu’il faut retenir

- Définitions et concepts

- Modèle d’optimisation GD-SM

- Présentation du modèle GD-SM

- Définition du model GD-SM

- Pourquoi utiliser le GD-SM ?

- Application des modèles classiques aux marchés

- Fonctionnement du GD-SM

- Sélection des valeurs possibles

- Validation de valeurs possibles

- Les limites du GD-SM

- Ce qu’il faut retenir

- Présentation du modèle GD-SM

- Modèle de sous-optimisation volontaire

- Exemple d’une stratégie de trading automatique

- Description de la stratégie

- Code initial du point d’entrée

- Déroulement de l’optimisation

- Division de l’espace de recherche

- Optimisation des stoploss et des targets

- Optimisation des stoploss

- Préparation de l’optimisation du stoploss

- Configuration de l’optimiseur pour le stoploss

- Résultat de l’optimisation du stoploss

- Optimisation des targets

- Préparation de l’optimisation du target

- Configuration de l’optimiseur pour le target

- Résultat de l’optimisation du target

- Configuration suroptimisée de la stratégie

- Résultat du backtest suroptimisé

- Courbe des gains de la stratégie

- Vérification sur la période hors optimisation

- Comparaison entre backtest et réalité

- Trouver la juste optimisation d’un système de trading

- Dégradez la courbe des gains de votre backtest

- Sous-optimiser les stoploss et les targets

- Résultat de la sous-optimisation en backtest

- Performance d’une configuration sous-optimisée

- Validation de l’optimisation dans l’avenir

- Comparaison IS vs OOS

- Limites du modèle de sous-optimisation

- Gestion du risque

- Définition des valeurs « sous-optimisées »

- Choix des paramètres à sous-optimiser

- Ce qu’il faut retenir

- Exemple d’une stratégie de trading automatique

- Arbitrage de stratégies suroptimisées

- Qu’est-ce qu’un arbitrage de stratégie suroptimisée ?

- Comment suroptimiser une stratégie ?

- Résultat de l’arbitrage

- Interprétation du résultat

- Modèle d’arbitrage de stratégies suroptimisée

- Prise de positions ultérieures au point d’entrée

- Retarder l’ouverture d’une position

- Ajouter un délai à l’ouverture

- Ajouter une condition de temps

- Exemple de positions retardées sur une stratégie

- Code d’une stratégie de suivi de tendance retardée

- Lancement de l’optimiseur de variables

- Interprétation du résultat

- Retarder l’ouverture d’une position

- Construire une position sur les marchés

- Pourquoi construire une position ?

- Lissage du risque

- Contrer la chasse aux stops

- Comment construire une position ?

- Séparer vos systèmes pour construire une position

- Les règles pour construire une position

- Choisir une stratégie appropriée

- Définir un canal d’achat

- Revérifier les conditions de marché

- Code pour construire une position

- Exemple d’une construction de position

- Pourquoi construire une position ?

- Environnement d’efficience

- Limiter le risque d’incertitude

- L’équation de l’environnement d’efficience

- Sous-optimisation volontaire du système

- Management des systèmes de trading

- Limiter le système au marché connu

- Fonctionnement normal du marché

- Condition de fonctionnement normal

- Événements sans précédent

- Marchés fermés ou en panne

- Problème de cotation

- Volume nul ou très faible

- Détecter les bougies sans corps

- Limiter le risque d’incertitude

- Ma stratégie est-elle devenue obsolète ?

- Cycle de vie d’une stratégie de trading

- Durée de vie d’une stratégie automatique

- Relation entre timeframe et durée de vie

- Les signes d’obsolescences

- Augmentation du temps dans le marché

- Augmentation du temps en difficulté

- Augmentation de la variance du résultat

- Re-test de l’augmentation du spread

- Positionnement des stoploss proche d’un support

- Le marché s’approche de vos stoploss

- Conclusion sur les backtests

V. Manager un système de trading automatique

- Recette d’un système de trading automatique

- Cahier de recette

- Exemple d’un cahier de recette

- Recette de la gestion du risque de suroptimisation

- Mise en production

- Les étapes de mise en production

- Validation des prérequis

- Mise en production

- Activation et vérifications post MEP

- Les étapes de mise en production

- Suivi d’exécution et de prises de positions

- Créer une interface dédiée au suivi des robots

- Fenêtre « ProOrder AutoTrading »

- Fenêtres des positions ouvertes

- Graphique des prix

- Mon interface dédiée à la gestion des robots

- Reprendre une position en manuel

- Pourquoi reprendre une position en manuel ?

- Comment reprendre une position en manuel ?

- Crash d’un système de trading automatique

- Créer une interface dédiée au suivi des robots

- Gérer les incidents techniques

- Les différents types de pannes et d’incidents

- Que faire en cas de panne de cotation ?

- Préparez votre plan d’actions

- Panne de cotation d’une place de marché

- Panne de cotation des produits dérivés

- Que faire en cas d’activation des coupe-circuits ?

- Seuils des coupe-circuits

- Risque d’explosion du spread

- Que faire en cas de panne de réseau ?

- Avoir une deuxième connexion Internet

- Contacter le service client

- Que faire en cas de crash d’un système de trading automatique

- Supervision des infrastructures

- IG trading platform statuts

- Statuts des places de marchés

- Vérification continue de l’efficience du système

- Relance continue des tests

- Analyse des positions prises

- Connaître les éventements non gérés ou non testés

- Arbitrage de stratégies par le Z-Score

- Méthode de management des systèmes de trading

- Risque de succession de pertes

- Description du modèle décisionnel

- Calcul et mesure du Z-Score

- Recalcul du z-score dans Excel

- Règles de gestions du management par le z-score

- Rappel sur l’interprétation du z-score

- Seuil de décision d’arrêt d’une stratégie

- Règle de gestion d’arrêt d’une stratégie

- Règle de gestion de redémarrage d’une stratégie

- Règle de gestion de lancement d’une nouvelle stratégie

- Exemple d’application réel du z-score

- Les limites de l’utilisation du z-score

Conclusions globales

Références & Bibliographie

Annexe

- Code source pour la recherche de stratégies

- Decision tree pour quatre indicateurs techniques

- Decision tree pour cinq indicateurs techniques

- Croisements de cinq moyennes mobiles

- Indicateur chartiste

- Reconnaissance Euclidienne du marteau vert

- Code source complet d’une stratégie automatique

gadot (propietario verificado) –

Livre très complet et facile d’accès . Très bien construit et qui fournit les scripts pour une mise en place progressive, de tous les exercices fournis. Le livre aborde de nombreux sujets, toujours dans une optique opérationnelle.

Je recommande pour des exemples absents de nombreuses publications.

sco472 (propietario verificado) –

Un libro electrónico agradable, bien escrito, avanzado y educativo. Ya se ha dicho todo en los comentarios anteriores. Es imprescindible si quieres iniciarte en el trading algorítmico. Enhorabuena al autor.

Xavier Bastard-rosset (propietario verificado) –

No he leído ni la mitad y ya he aprendido mucho. Lo recomiendo encarecidamente a cualquier trader principiante o experimentado que quiera iniciarse en el trading algorítmico. Muchas gracias al autor.

oliviertessier (propietario verificado) –

Este libro es impresionante: combina múltiples disciplinas como ingeniería de software, matemáticas, trading por supuesto… es muy claro y sencillo de entender. ¡Enhorabuena al autor!